新光金控與台新金控合意併購案,在中信金控加入戰局後增添變數。今(28)日法說會前,中信金控兩大高層首度對外說明收購案,一開始就提出9點聲明,強調申請收購新光金控「是合法合規,並不是突襲」,更提到壽險業首要就是增資能力,以銀行每年獲利600億元來看,中信金控增資沒有太大問題,也提到收購後有望成為台灣金融業的「護國神山」。但有專家分析,金管會恐怕更重視併購後的穩健性,並非規模大才能勝出。

台新金喊「加價」新光金防搶親 吳一揆:歡迎

雙龍搶珠新光金控進入白熱化,就在法說會前,中信金控針對申請收購新光金控先提出9點聲明,強調他們合法合規,並不是突襲,且中信金控是新光金控40萬股東的最佳選擇。

中信金副董事長吳一揆表示,併壽險公司的首要就是增資,中信銀600億的獲利能力,就是很好的證明。

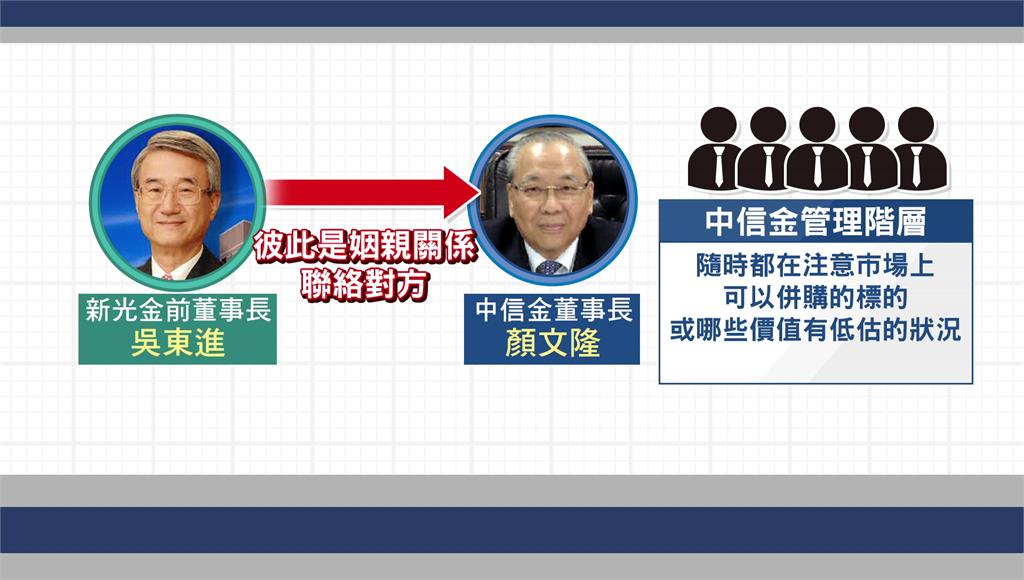

中信金控副董指出對新光金併購案評估源頭,是新光金創辦人吳東進因為姻親關係而聯絡中信金董事長顏文隆,由顏董轉介,但也強調,中信金管理階層隨時注意市場可併標的,並不是請託才去作,而是經過法務、財務與團隊長時間評估。

中信金副董吳一揆證實,吳東進找過顏文隆。圖/台視新聞

中信金副董吳一揆證實,吳東進找過顏文隆。圖/台視新聞至於前一天台新金控加碼換股比例,宣戰意味濃厚,中信金控表態歡迎對手調整價格。吳一揆指出,這就表示中信金當初的出價已經彰顯了新光金的價值,如果是假設性的,那就等台新金調漲再說。

金融護國神山?!中信金:合併後拚超越渣打

強調規模大的併購規模小的,風險才能更小,更以成為金融業「護國神山」為目標。吳一揆提到,「在金融界一直沒有機會出現一個護國神山,如果我們有機會能夠成功地併到新光金控,那我們的規模將會比渣打銀行、新加坡的大華銀行還要大。」

財經專家徐嶔煌則表示,通常主管機關比較在乎的不是合併後的規模大小,而是體質能否更健全。

隨著搶親大戰愈演愈烈,股東們只希望無論9月16日獎落誰家,權益都不會受損。

台北/楊祥瑜、黃聖權 責任編輯/吳苡榛